近日,一直有传闻称“阿里在新加坡筹建全球总部”,

对此,阿里巴巴集团相关负责人表示,“不实,系误读”,该负责人介绍,2019年,阿里巴巴部分参与了当地合作伙伴开发建设新加坡某大厦,仅作为Lazada等集团部分东南亚业务的办公场所。

虽未筹建总部,但近年来,阿里在东南亚的动作却不少——投资控股电商,建立算法中心...不仅仅是阿里,腾讯、字节跳动等互联网大厂都在这里做了战略布局。

东南亚,到底有何魅力,吸引企业纷纷驻足?

1. 欧美市场失意,东南亚市场得意

实际上,提到东南亚,除了缅北割腰子,金三角运毒这种骇人听闻的故事外,还有另一种振奋人心的传奇,那就是中国企业出海的骄人成绩。

出海,可谓是近年来中国企业的关注焦点。随着全球数字化进程不断加速,中国出海"大航海时代"已经到来。从文娱消费、医疗健康到先进制造、金融科技,出海业务可谓是包含方方面面。

而目前来看,以工具、游戏、网剧等移动应用为载体的出海企业在厚积薄发中逐渐占领海外市场,电子商务、内容营销、社交出海等出海赛道也在不断崛起。

至于企业出海瞄准的核心市场,按区域划分,无外乎就两个——欧美和东南亚。据《创业邦2022中国企业出海生态发展报告》,74%的出海企业在东南亚有业务布局,65%已经布局欧洲,62%已经布局北美,这三个地区成为了中国企业出海“聚集阵地”。

就拿跨境电商来说,2022年国内互联网巨头纷纷开始布局。

字节跳动旗下的电商TikTok Shop先后于英国、印尼和东南亚四国(泰国、越南、马来西亚、菲律宾)上线了跨境业务;京东B2B平台“京东全球贸”也正式开放运营,主营市场也放在东南亚和北美;拼多多跨境电商平台Temu选择在北美上线,被称为“美国版拼多多”。

然而,虽有Shein征服了美国年轻人的特殊先例,但字节跳动TikTok shop闯欧美市场之路似乎更能证明出海欧美有多困难。

有了TikTok在全球大获成功的基础,2021年底,TikTok开始在英国试点直播带货,并启动了一项名为“On Trend”的活动。根据字节跳动的计划,英国的试点只是一个开始,业务会扩展至德国、法国等欧洲国家,甚至到北美市场。

可是最终结果却并没有如预期一般,“On Trend”活动没能吸引多少用户下单,平台的带货主播也都基本退出。文化上、购物习惯、内部员工管理等各方面原因,都使得Tiktok在欧美市场“出师未捷身先死”。

而相较于欧美市场的水土不服,中国企业在东南亚市场可谓成绩骄人。

TikTok shop虽然在英国已经躺了,在东南亚的印尼却反响不错。数据显示,2022年上半年TikTok电商印尼月均GMV已破2亿美元,几乎是英国同期的十倍。

这也颇有点“前人栽树,后人乘凉”的意味,毕竟阿里、腾讯等互联网大厂,已经早早试好了池水深浅。

早在2016年,阿里就砸重金20亿美元控股Lazada,试图将“淘宝模式”复制到东南亚市场;随后腾讯投资了Sea旗下的Shopee,目前已经超过阿里的Lazada,成为东南亚流量排名第一的电商平台——在TMO Group的2021年报告中,Shopee的平均月活跃用户数及用户使用总时长也几乎是榜一。

东南亚市场的电商之争,似乎变成了熟悉的阿里系与鹅系的较量。

而除了电商之外,文娱产业也在东南亚发展的轰轰烈烈。随着国内版号政策的收紧,曾被视为投入产出比偏低的东南亚市场,吸引了越来越多中国游戏厂商的入局。

除了沐瞳科技、腾讯、莉莉丝、米哈游等大厂外,中小厂商如心动网络、冰川网络、波克城市、4399也均有产品在东南亚市场中取得了不错的市场成绩。2021 年,共48款中国手游入围东南亚地区畅销榜Top 100,合计吸金约9.8亿美元,占Top 100 总收入的54.0%。

在影视剧方面,国内的耽改剧、甜宠剧等在东南亚大受欢迎,这离不开平台对东南亚市场布局的逐年深入。2013年便在YouTube上注册了账号的乐视,为最早出海的平台。2019年,腾讯视频和爱奇艺分别提出海外版本WeTV和IQIYI APP,都积极于本地传媒集团合作,甚至推出了多部迎合当地市场口味的自制剧来争夺市场。

今天的东南亚,似乎颇有点兵家必争之地的味道。

欧美企业也放低身段,自己跑来了东南亚——微软、谷歌等国际巨头在新加坡设立区域总部,并正加速将手机、笔电等设备产线转移至东南亚国家;亚马逊推出“向马来西亚出口”计划,持续加码东南亚市场。

2. 出海四十年 激战东南亚

企业出海看似近年来兴起的热潮,实际上已经有着四十多年的历史了。从改革开放开始的“下南洋”,到90年代以海尔、海信等企业为代表的佼佼者开始远征海外,再到近几年互联网巨头的全球布局,中国企业出海的脚步从未停过。

只是,今时不同往日,如今中国企业出海的格局和策略已经大有不同。

拿海尔为例,海尔从1990年起就不做代工,在产品通过了美国最严苛的UL认证后就进入竞争最激烈的美国市场,以国际标准倒逼质量提升,试图用自有品牌征服标准最严苛的市场,再进入较容易的市场,目的是打造高溢价差异化的品牌形象。

1998年,海尔创始人张瑞敏提出“将产品卖到全球”的国际化想法,这是比较朴素的全球化价值观了。

20几年后的今天,中国企业征服全球的决心还在,但破局之路不再是直接赴美,而是那东南亚试水。

疫情之下,我国外贸规模逆势增长,受政策环境利好及区域板块轮动效应推动,东南亚等新兴市场规模持续提升。2021年,我国对东盟进出口额5.67万亿元,首次突破5万亿元,东盟超过欧盟和美国成为我国最大贸易伙伴,其中对印尼进出口额同期增速最快,达48%。

为什么是东南亚?

最直观的原因在于四个字——人口红利。

众所周知,中国的互联网企业发家离不开当时国内市场的人口红利,而如今的东南亚市场面临着相同的环境。

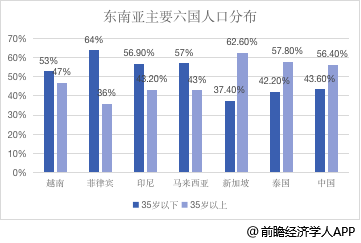

目前来说,东南亚人口呈现两个特点:人口基数大,人口结构年轻。

东南亚人口近7亿,占全球人口9%,男女比例均衡,呈扩张型增长趋势。人口结构年轻,年轻人占比近70%,年龄中位数普遍小于30岁,劳动人口比例大。人口红利优势不仅为东南亚提供充足的劳动力,还将带动东南亚消费市场发展。

在GDP方面,东南亚主要国家GDP增速将高于全球平均线,增量市场特征突出。根据贝恩公司(Bain & Company)和蒙克山基金(Monk's Hill Ventures)日前共同发布的研究,1991年以来,东南亚经济体的人均国内生产总值(GDP per capita)从1900美元(约2700新元)提升至2020年的4700美元,增长接近250%。

而根据预测,由于政治稳定、创业活动激增、有利的人口增长,以及相对良性的国际环境,东南亚地区的增长维持良好态势,未来10年的平均年增长率预计达4%至5%。六个经济体中,越南的人均国内生产总值增长将领先其他东南亚经济体,增长率达5%至7%;马来西亚、印度尼西亚、泰国和新加坡增长并驾齐驱,菲律宾的增长则稍微落后。

另一方面,选择东南亚,还在于东南亚目前互联网生态的巨大潜力。

在如此巨大的市场潜力下,东南亚的移动互联网服务和应用还不普及,电商也仍处于起步阶段,很像七八年的中国电商市场。

Google、淡马锡控股和贝恩咨询联合发布的研究显示,目前东南亚市场的电商渗透率仅为11%,无论整体规模增长还是数字化渗透率提升,未来都拥有巨大空间。预计到2025年时,东南亚的互联网经济规模将比现在翻一番,GMV将达到3630亿美元。

未开发的地方,遍地是黄金。

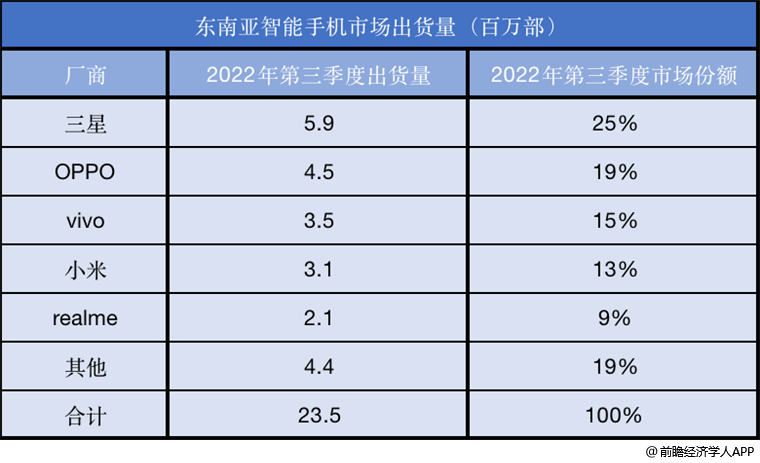

早在互联网企业瞄准东南亚之前,中国手机厂商OPPO、小米等就已经在这片土地厮杀过一番。随着东南亚地区高速无线宽带网的建成以及网费降低,人们对智能手机的需求增多,东南亚成为各大手机品牌争夺的圣地。

而4G的商用,更是加速了这场鏖战。东南亚各国从2009年开始就陆陆续续布局4G网络的商用,而OPPO等国产手机品牌就是趁着这股东风,再凭借地缘的优势,顺利打入了东南亚市场。

到了今天,中国手机厂商已经“打下来一片江山”。数据显示,2022年第三季度东南亚市场份额前五厂商依次是三星、OPPO、vivo、小米、 realme。

中国智能手机厂商的在东南亚的发展得益于4G网络的普及,与此同时也促进了互联网渗透率进步迅速。2018年1月,东南亚地区互联网渗透率还是58%,但到2021年,互联网渗透率已高达75%。除此以外,目前东南亚各国基于对世界经济发展趋势和本地区未来经济增长的预期,积极发展5G技术。

除此之外,中国云厂商也早早瞄准了东南亚。2017年阿里就计划开设数据中心,基于公有云的统一技术架构向全球市场扩张。同时,蚂蚁金服和Lazada的在线支付平台HelloPay整合为Alipay,让支付宝俨然成为一个国际支付平台。微信支付也拿到了马来西亚等东南亚国家的第三方支付牌照。在此之后,阿里云于2018年和2019年在印尼建立两个云计算中心,在2021年建立第三个中心。这些举措,虽是企业在扩大商业版图,客观上推动东南亚数字经济跨越式发展。

3. 下一个春天?

东南亚市场的欣欣向荣,似乎让中国企业遇到了下个春天,只是,这个春天会持续多久?

究其根本,中国企业出海到东南亚,抛开企业本身的战略布局外,无论是手机、游戏还是电商,更多是被内卷到东南亚的。

智能手机厂商去东南亚是国内智能手机市场需求饱和,游戏市场是因为国内难拿到版号,而电商市场更是卷不动了。

从2003年开始,电商行业的高速增长离不开网络购物人口红利的爆发,但如今这个增速不再。根据中国互联网络信息中心(CNNIC)的统计,从2019年开始,网络消费增速就开始出现下降,逐渐与社会零售消费增速趋同。

而流量红利消退,也导致商家的获客成本居高不下。根据《中国互联网报告2021》显示,中国电商平台获客成本在五年内涨了一倍。

而目前东南亚市场的互联网企业无非是想“一招鲜,吃遍天“,再走一遍当年的老路。

除此以外,东南亚虽在战略版图上划分为一个市场,但在各国市场本质是分裂和区隔的。印尼、泰国、马来西亚、越南、菲律宾都有各自的文化、语言和习俗。即使是同一个国家,内部也极为分散。这种复杂的人文环境,注定了这里的平台很难一家独大,企业也会遭遇一定的水土不服。

况且,除新加坡外,东南亚其他国家互联网生态虽潜力巨大,但还未到成熟系统的阶段。诸如越南、柬埔寨、缅甸这些国家互联网人才匮乏,缺乏一个完整的互联网生态,这对于一家公司来讲如何布局是很有挑战的一件事情。所以巨头只能将出海“前哨”设立在新加坡、印尼(人口比较多)等市场。

出海容易,避开陷阱却很难。

前瞻经济学人APP 产业观察组

更多行业研究分析详见:

【1】《2022-2027年中国跨境电商行业发展前景预测与投资战略规划分析报告》,前瞻产业研究院

同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商指南、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

参考资料:

【1】《互联网大厂踏上“出海救赎之路”,下一个必争之地在哪里?》,霞光社

【2】《“海尔的全球化走到哪一步了?》,界面新闻

【3】《影视、演出、手游出海东南亚,文娱行业集体“下南洋”?》,界面新闻

未经允许不得转载:奥鸟视频-全球短视频资讯平台 » 6亿廉价劳动力,万亿美元大市场,未来10年中国企业去这里搞钱

奥鸟视频-全球短视频资讯平台

奥鸟视频-全球短视频资讯平台